致力于分享金融、不良资产、投融资并购、房地产、公司纠纷、私募基金、资本市场、税务筹划、疑难案例等干货。

来源:房地产财税之家

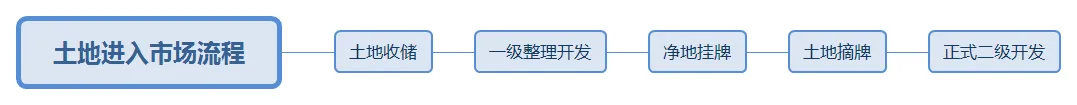

根据“土地储备管理办法”以及“土地、地上建筑物征用与拆迁补偿条例”,各地根据城市建设发展和土地市场调控的需要,合理制定土地储备计划。由土地储备机构对拟收储的土地(不管何种性质土地)进行一级整理开发,完成地块内的道路、供水、供电、供气等基础设施的建设,并进行土地平整,满足必要的“通平”要求。当土地达到净地挂牌的要求时,再进行整体挂牌,开发生进行摘牌,摘牌后开始进行项目的正式开发。也就是说,一级土地开发整理权限是在土地储备机构,而不是开发商。

具体示意图如下:

土地交易流程

但是在实际操作过程中,由于土地储备机构自身资源的限制,往往委托开发商/建筑公司来进行一级土地整理开发,开发完成后,再进行正常的挂牌、摘牌的流程。另外,在实际操作中,通常是由最终摘牌的开发商对土地进行一级整理开发,即所谓的一二级联动。

(一)开发商的角色定位

此时,对于开发商来言,这属于两个经济行为,作为两个独立的业务进行处理。一级土地整理开发对于开发商来讲,是受托代建,赚的是代建服务手续费。开发商收取政府委托代付的款挂往来,后续款项支付后,发票开给政府,冲往来。最后开发商完成了一级土地开发整理,政府对土地情况进行审议,达到要求以后,支付给开发商代建服务费,开发商根据具体的项目缴纳相应的增值税。这部分发生的相关费用支出跟后续开发商的二级开发没关系。一级土地整理开发要与二级开发互相独立开。

(二)不同的业务模式探讨

1. 净地挂牌出让,但开发商实际拿的是毛地。

此种情况下,开发商拿到毛地以后需要对土地进行一级土地整理开发,与政府的协议也会以一定的名义支付给开发商相应的款项。此刻支付的款项称呼很重要,要非常注意。

譬如:开发生支付了10亿元的款项,其中4亿元为拆迁安置款,其中的1亿以货币的形式支付给拆迁安置户,另外的3亿元建回迁楼给安置户。那么这里的1亿元不能进成本,取得时作为往来,后续支付给拆迁户;另外的3亿元不属于视同销售,而是正常的销售,且取得的价格是有正常理有的,这3亿的款项在取得时作为往来,在拆迁协议签完以后从往来款转入安置房的预收房款。

如果是这种情况,因为是净地挂牌,因此,后续项目开发成本中就不可能有拆迁支出,安置房也不会有视同销售收入。

2.毛地出让

此时,开发商买的是毛地,拆迁安置主体就是开发商,此时,若支付的拆迁安置货币补偿,则这部分根据补偿清单、身份证号、银行流水、签字单据、拆迁补偿协议等可以全部做到土地征用与拆迁补偿成本中去;如果拆迁户不要货币安置而要安置房,此刻就相当于用开发商建设的安置房换取被拆迁人地上建筑物,属于典型的非货币性资产交货,视同销售,确认收入。

3.旧村改造

此种类型主要分为两种模式。

一种模式是:农村集体经济组织把农民手上的集体土地/宅基地收回来,土地储备机构再从农村集体经济组织手上收回上述土地的使用权,土地储备机构给农村集体组织一定的补偿,然后土地储备机构进行变性、一级土地开发,变为净地后进行招拍挂,然后地产商摘牌。开发商净地摘牌后,给村名建安置房,类似于前面净地摘牌一样。农村集体经济组织把获得的补偿款再从开发商手里买安置房。这种少。

另一种模式:从农村集体经济组织中收回了一部分土地,譬如一共是500亩地,收回了400亩地,对于这400亩地进行,土地收储、变形、整理、挂牌、摘牌,净地出让,摘牌等操作。开发生拿地后,土地收储中心给农村集体经济组织一定的补偿。

另外100亩地的性质是划拨用地,土地的主体是农村集体经济组织或者是自己成立的公司,这部分主要用来做村名回迁楼,一般而言,会委托开发商建设回迁楼,开发商此时主要承担的角色是受托代建,在账上不可以列支开发成本等科目,不可以归集相关的成本费用,整个作为受托代建处理,做往来,所有的票都是开给农村集体经济组织的。

1、关于拆迁补偿费的增值税扣除

问:按照财税【2016】140号文件规定,房地产开发企业中的一般纳税人销售其开发的房地产项目(选择简易计税方法的房地产老项目除外),在取得土地时向其他单位或个人支付的拆迁补偿费用也允许在计算销售额时扣除。请问这里的拆迁补偿费除了以货币支付所形成的拆迁补偿费,是否还包括房地产开发企业以拆迁还房的形式支付所形成的拆迁补偿费?

答:您好!您提交的问题已收悉,现针对您所提供的信息回复如下:

根据《河北省国家税务局关于全面推开营改增有关政策问题的解答

(八)》规定:

十一、关于房地产开发企业向被拆迁业主交付回迁房如何计税问题

房地产开发企业以自己名义立项,开发回迁房并向被拆迁业主无偿转让回迁房所有权的行为,按照《营业税改征增值税试点实施办法》第十四条之规定,视同销售不动产征收增值税。区分以下两种情形:

(一)房地产开发企业在承担土地出让价款的土地上开发回迁房并向被拆迁业主无偿转让回迁房所有权的,其销售额按下列方法和顺序确定:

1、按照本企业最近时期销售同类房产的平均价格确定。

2、按照其他房地产企业最近时期销售同类房产的平均价格确定。

(二)房地产开发企业在不承担土地出让价款的土地上开发回迁房并向被拆迁业主无偿转让回迁房所有权的,其销售额按组成计税价格确定。组成计税价格公式为:组成计税价格=成本×(1+成本利润率)

成本利润率在国家税务总局未发布之前,暂按照《国家税务总局关于印发<房地产开发经营业务企业所得税处理办法>的通知》(国税发【2009】31号)中有关房地产开发企业视同销售成本利润率的相关规定,开发产品的成本利润率不得低于15%,具体比例由各市国税局确定。

公式中成本不包含土地成本。

2、关于拆迁补偿费的增值税扣除

问:按照财税【2016】140号文件规定,房地产开发企业中的一般纳税人销售其开发的房地产项目(选择简易计税方法的房地产老项目除外),在取得土地时向其他单位或个人支付的拆迁补偿费用也允许在计算销售额时扣除。请问这里的拆迁补偿费除了以货币支付所形成的拆迁补偿费,是否还包括房地产开发企业以拆迁还房的形式支付所形成的拆迁补偿费?

答:山西省12366纳税服务中心答复:尊敬的纳税人(扣缴义务人、缴费人)您好!您提交的网上留言咨询已收悉,现答复如下:

原营业税下,《国家税务总局关于个人销售拆迁补偿住房征收营业税问题的批复》(国税函〔2007〕768号) 规定:“一、关于拆迁补偿住房取得方式问题。房地产开发公司对被拆迁户实行房屋产权调换时,其实质是以不动产所有权为表现形式的经济利益的交换。房地产开发公司将所拥有的不动产所有权转移给了被拆迁户,并获得了相应的经济利益,根据现行营业税有关规定,应按“销售不动产”税目缴纳营业税;被拆迁户以其原拥有的不动产所有权从房地产开发公司处获得了另一处不动产所有权,该行为不属于通过受赠、继承、离婚财产分割等非购买形式取得的住房。”

依据以上文件,房地产开发企业营改增前按照规定应缴纳营业税。营改增后,该业务“以不动产所有权为表现形式的经济利益的交换”的性质并未发生变化。因此,房地产开发企业应按照规定缴纳增值税,同时如能取得被拆迁人开具(代开)的增值税专用发票,可以按照规定抵扣进项税,不应确认为拆迁费用在计算增值税销售额时扣除。

[1] [2] [3] [4] 下一页